2021年9月份钢材价格走势预测报告

●市场:宏观政策扰动,钢价波动调整

●供给:供给持续萎缩,库存缓慢下降

●需求:淡季效应显现,需求相对较低

●成本:原材料多数下跌,成本支撑下移

●宏观:工业利润收窄,但增速仍需加大。

●综合观点:8月份国内钢材价格震荡。 受月初“保供应、稳价格”政策基调影响,钢市炒作降温,黑色商品集体下跌,钢价开始回调走势。 随后,多地限产政策逐步落地,供给端收缩提振市场,钢价一度止跌。 中期以后,宏观经济数据不及预期,疫情多地反复,叠加局部洪水天气影响。 钢材市场需求尚未改善,钢材价格持续调整; 下半年,恐慌情绪释放,黑色大宗商品价格一度反弹,钢材价格也出现了一定的回升。 总体来看,8月份国内钢材市场供需继续疲软,价格波动较大,与我们7月份的预测基本一致。 进入9月后,钢材市场供需面将出现一些变化。 供给方面,限产政策或将分化,后期持续承压的概率不大。 限电导致的减产将会减少,粗钢日均产量很难大幅下降。 需求方面,传统建设旺季将迎来,随着地方政府债发行加快,稳增长力度加大,终端需求环比回暖。 原料端,焦炭在连续七轮上调后,后期上涨空间有限。 进口铁矿石从高位回落后,继续下跌的空间将会收窄。 我们预计9月份原材料价格波动将收窄。 出口方面,随着关税政策的调整,国内钢材很难继续大量出口,这可以在一定程度上抵消限产的负面影响。 考虑到目前社会库存绝对值处于较高水平,中间需求蓄水池作用有限,且政策也制约了价格飙升,我们对9月钢价走势持相对中性的判断:需求是否能够整体好转,国内钢材价格有望震荡反弹。 一旦需求被造假、成本支撑减弱,钢价很可能下跌。

市场回顾:8月份钢材价格震荡暴跌

1、市场回顾

2021年8月,国内钢材价格震荡下跌。 截至8月27日,钢材指数收于5390元,较上月末下跌180元。

回顾8月份,受不利天气和疫情反复等因素影响,国内终端需求相对低迷; 与此同时,多地限产政策逐步落地,供给端也出现一定程度的收缩; 市场供需维持弱势格局,价格有涨有跌。 受宏观消息影响较大。 总体来看,8月份,需求端的低迷抵消了供给端的减少。 加之“保供应、稳价格”的政策基调,钢市炒作降温。

2、供给分析

一、国内钢材库存现状分析

监测库存数据显示,截至8月27日,国内主要钢材库存总量1496.88万吨,较7月末减少51.26万吨,下降3.3%,减少61.12万吨,下降3.9% ,从去年同期来看。 其中,螺纹、线材、热轧、冷轧、中板库存分别为799.09万吨、161.57万吨、293.19万吨、118.23万吨、124.8万吨。 本月,国内五大钢材库存均出现一定程度下降,其中螺纹钢库存下降幅度最大。

数据分析,8月份,各地限产政策执行情况不一致,供给端不存在短缺情况。 但受淡季因素影响,需求端恢复缓慢,成交增幅较7月份有限。 因此,国内钢材库存尚未大幅下降。 考虑到进入9月后需求端表现有望改善,去库存有望加速。

2、国内钢材供应现状分析

中国钢铁工业协会最新数据显示,8月中旬,重点钢铁企业日均粗钢产量213.79万吨,环比增长4.60%,同比增长下降1.07%; 钢材库存1493.42万吨,较前十日增加31.22万吨。 增长2.13%。 重点钢铁企业日均粗钢产量结束了连续二十年下降的局面。

三、国内钢材进出口现状分析

海关总署数据显示,2021年7月我国出口钢材566.9万吨,同比增长35.6%,环比下降12.2%。 1-7月,我国累计出口钢材4305.1万吨,同比增长30.9%。 7月底,我国再次调整部分钢材产品的出口关税政策,预计将对8月份的出口需求产生较大影响。

四、9月份国内钢材供应预期

7月至8月初,各地限产相对活跃。 加之西南等地电力紧张,部分地区钢铁产量下降。 8月中旬,随着钢厂利润回升,部分钢厂恢复生产计划,钢材产量小幅回升。 考虑到进入9月后,各地限产政策可能出现分化,供给端难以大幅削减,限电带来的减产也将减少。 因此,我们预计9月份国内钢材供应量很难继续下降。

三、需求情况

一、9月份国内钢材销售走势分析

8月份,国内终端需求略有恢复。 上半月,疫情多地反复,受高温多雨天气影响,施工受阻,需求疲软。 下半月,随着天气好转、疫情得到控制,需求出现复苏迹象。 进入9月后,施工进入旺季,钢材市场对需求释放抱有很大期待。

4、成本分析

1、原材料成本分析

8月份,原材料价格涨跌互现。 监测数据显示,截至8月27日,唐山普碳方坯出厂价4950元/吨,较上月末下跌270元/吨; 江苏废钢价格3600元/吨,较上月末下跌120元/吨。 吨; 山西地区二级焦价格3160元/吨,较上月末上涨720元/吨; 唐山65-66品位干基铁精矿价格为1270元/吨,较上月末下跌330元/吨。 。

本月进口矿大幅下跌,而焦炭价格持续上涨,原材料走势分化,钢厂成本全面下降。

2、9月份国内钢材成本预期

进口铁矿石价格在大幅下跌后有所反弹,预计未来将以现价震荡盘整; 焦炭价格连续七轮上调,进一步上涨空间有限; 废钢供需改善,价格或止跌反弹。 综合来看,预计9月份国内钢铁生产成本将震荡上行,成本支撑作用将更强。

5、宏观信息

一、统计局:做好大宗商品保供稳价工作

7月份,规模以上工业企业利润保持平稳增长态势。 但也要看到,工业企业效率提升的不平衡性和不确定性依然存在。 一是国外疫情持续演变。 7月下旬以来,我国部分地区出现零星疫情、洪涝灾害,工业企业利润持续稳定恢复面临挑战。 二是大宗商品价格普遍高位运行,企业成本上升压力逐渐显现。 特别是中下游小微企业的利润空间不断受到挤压。 下阶段,我们要深入贯彻落实党中央、国务院决策部署,坚持稳中求进工作总基调,深化供给侧结构性改革,做好保供给、稳增长的工作。稳定商品价格,帮助企业缓解困难,加强科技创新。 提高产业链供应链韧性,持续推动工业经济高质量发展。

二、1-7月份,全国规模以上工业企业利润同比增长57.3%。

1-7月,全国规模以上工业企业利润总额492395万元,同比增长57.3%,比2019年1-7月增长44.6%,比2019年1-7月平均增长20.2%这两年。 1-7月,规模以上工业企业中,国有控股企业实现利润总额158371万元,同比增长1.02倍; 股份制企业实现利润总额348711万元,增长62.4%; 外商及港澳台商投资企业实现利润总额13330.5亿元,增长46.0%; 私营企业利润总额142676万元,增长40.2%。

3、地方版碳达峰路线图密集发布

在“双碳”目标指引下,地方版碳达峰路线图正在加速涌现。 根据各地披露的“十四五”规划,上海、北京、江苏等多省市提出了带头提前实现碳达峰的要求。 地方层面的具体实施方案近期密集发布。 总体来看,优化产业和能源结构仍是“重中之重”。 值得注意的是,多地在严控“两高”项目的同时,也通过建设近零碳排放示范区加大积极引导。

6、国际市场

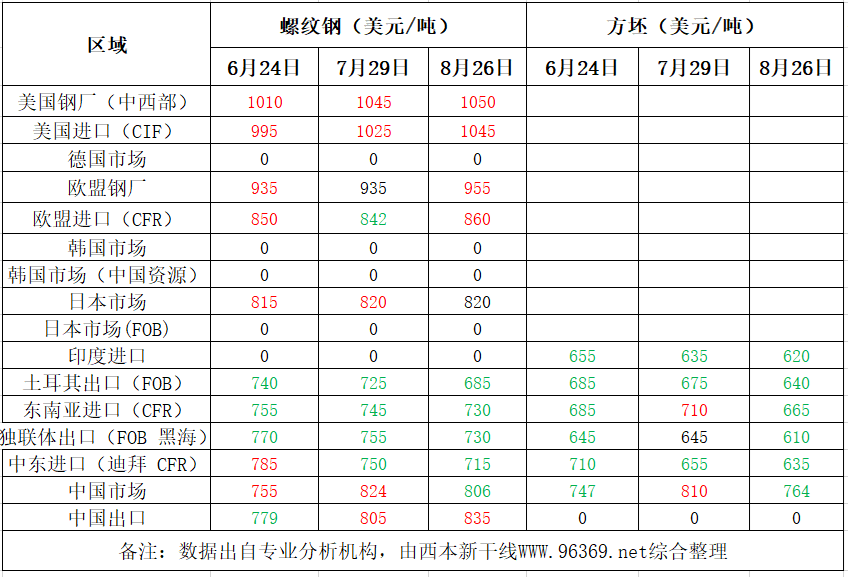

根据统计数据(如上表),8月份国际螺纹钢价格涨跌互现,我国钢材出口并没有明显的价格优势。

据世界钢协统计,2021年7月该机构统计的全球64个国家和地区粗钢总产量为1.617亿吨,同比增长3.3%。

具体来说,2021年7月,我国粗钢产量8680万吨,同比下降8.4%; 印度粗钢产量980万吨,增长13.3%; 日本粗钢产量800万吨,增长32.5%; 美国粗钢产量750万吨,增长37.9%; 俄罗斯估计产量为670万吨,增长13.4%; 韩国粗钢产量610万吨,增长10.8%; 德国粗钢产量300万吨,增长24.7%; 土耳其粗钢产量320万吨,增长2.5%; 巴西粗钢产量300万吨,增长14.5%; 伊朗估计产量为260万吨,增长9.0%。

从数据看,除中国外,主要产钢国粗钢产量均有所增加。

7. 综合视角

8月份国内钢材价格小幅波动。 受月初“保供应、稳价格”政策基调影响,钢市炒作降温,黑色商品集体下跌,钢价开始回调走势。 随后,多地限产政策逐步落地,供给端收缩提振市场,钢价一度止跌。 中期以后,宏观经济数据不及预期,疫情多地反复,叠加局部洪水天气影响。 钢材市场需求尚未改善,钢材价格持续调整; 下半年,恐慌情绪释放,黑色大宗商品价格一度反弹,钢材价格也出现了一定的回升。 总体来看,8月份国内钢材市场供需继续疲软,价格波动较大,与我们7月份的预测基本一致。 进入9月后,钢材市场供需面将出现一些变化。 供给方面,限产政策或将分化,后期持续承压的概率不大。 限电导致的减产将会减少,粗钢日均产量很难大幅下降。 需求方面,传统建设旺季将迎来,随着地方政府债发行加快,稳增长力度加大,终端需求环比回暖。 原料端,焦炭在连续七轮上调后,后期上涨空间有限。 进口铁矿石从高位回落后,继续下跌的空间将会收窄。 我们预计9月份原材料价格波动将收窄。 出口方面,随着关税政策的调整,国内钢材很难继续大量出口,这可以在一定程度上抵消限产的负面影响。 考虑到目前社会库存绝对值处于较高水平,中间需求蓄水池作用有限,且政策也制约了价格飙升,我们对9月钢价走势持相对中性的判断:需求是否能够整体好转,国内钢材价格有望震荡反弹。 一旦需求被造假、成本支撑减弱,钢价很可能下跌。 【文】西本新干线特约解说员

转载请注明出处:https://www.twgcw.com/gczx/1533.html